年报是反映一个企业发展状况最硬核的数据,同时也是衡量企业规模与实力的关键指标。

近期,各A股上市企业年报披露落下帷幕,数据显示,A股5160家已披露年报的上市企业中,4111家公司实现盈利,净利润超过百亿元的公司达82家。这一数字表明,许多企业在 2022 年经历了不平凡的一年,但仍然能够保持强劲的盈利能力。那么,工业自动化企业在此次“年度业绩大考”会有怎样的表现呢?

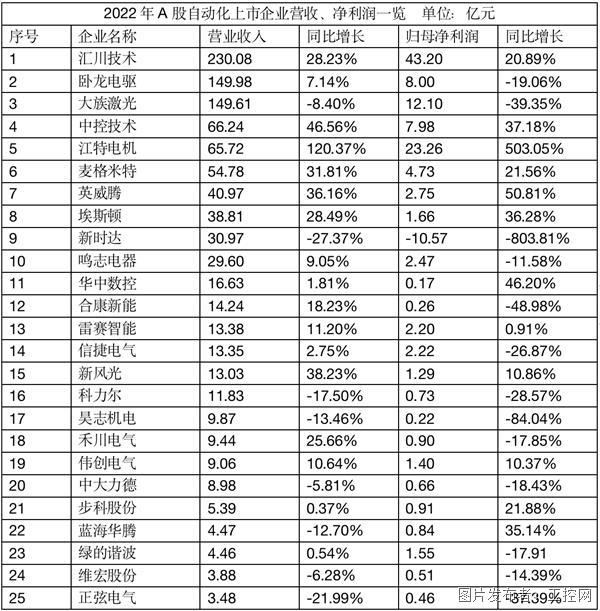

从本文所统计的25家企业2022年的营业收入来看,营收过百亿的包括汇川技术、卧龙电驱、大族激光3家企业;营收在50亿-100亿元区间内的有中控技术、江特电机、麦格米特3家企业;营收在10亿-50亿元区间内的包括英威腾、埃斯顿、新时达、鸣志电器等在内共10家企业;营收在10亿元以内的共9家企业。

其中,有17家企业营收实现同比正增长,8家企业同比负增长;归母净利润方面,12家企业实现同比正增长,13家企业出现增速下滑,其中,江特电机归母净利润涨幅最高,达503.05%,新时达亏损明显,归母净利润同比增长为-803.81%;6家企业呈现增收不增利、冰火两重天的局面。

我们从中选取几家营收和归母净利润均呈正增长&营收和归母净利润双双下滑的几家代表性企业分析:

● 2022年,汇川技术通用自动化类实现营收114.65亿元,逆势增长27.64%,其中通用伺服系统、通用变频器、PLC&HMI、电液系统等主要产品份额均有突破;受房地产市场疲软影响,电梯行业需求下滑,同比微增3.92%,营收51.62亿元;新能源汽车业务实现营收50.88亿元,同比增长70.02%。

● 2022年,中控技术在石化和化工两大传统优势领域仍然保持高速增长态势,分别实现营收12.97亿元(同比增长50.44%)、25.70亿元(同比增长31.79%);建材行业实现营收1.55亿元,同比增长68.67%;电池行业实现营收1.13亿元,首次破亿;制药食品行业实现营收6.66亿元,同比增长70.85%;油气行业实现营收4.22亿元,同比增长69.02%;冶金行业实现营收2.58亿元,同比增长63.70%。

● 2022年江特电机营业收入比上年同期增长120.37%,主要受碳酸锂价格大涨的影响,公司锂板块利润大增,创造了历史最佳业绩。

● 2022年,麦格米特,公司智能家电电控产品销售收入20.91亿元,同比增长32.17%;电源产品销售收入18.84亿元,同比增长24.96%;新能源及轨道交通部件销售收入5.27亿元,同比上升94.60%;工业自动化产品销售收入3.80亿元,同比增长40.57%;智能装备产品销售收入2.97亿元,同比下降20.53%;精密连接产品销售收入2.73亿元,同比增长108.80%。

● 英威腾2022年工业自动化实现营收22.97亿元,同比增长11.8%;网络能源实现营收7.29亿,同比增长28.8%;光储实现营收2.71亿,同比增长206.6%;新能源汽车实现营收6.07亿,同比增长116.6%。

● 2022年埃斯顿工业机器人及成套设备/智能装备核心控制功能部件分别营收28.55/10.25亿元,同比分别增长41.50%/3.78%;其中埃斯顿品牌工业机器人本体销售收入增长超70%,继续保持快速增长。

2022年自动化市场景气度低迷,各自动化厂商积极寻找新的发力点。受益于新能源汽车、锂电、光伏、工业机器人、电子及半导体等新兴行业需求的持续高涨,以及行业政策和投资的双重拉动,部分企业赢得先机获得快速发展。此外,这些获得营收的企业在发展过程中,既在努力横向地拓展其产业链,也不断丰富其产品的场景化应用能力,并加大研发投入,向综合型的解决方案供应商转型,盈利能力持续得到增强。

例如,汇川技术在工控市场需求放缓的情况下,公司紧抓新能源行业、新兴设备制造业、存量市场产业升级的机会,实现 “结构性增长”同时,2022年投入研发费用高达22.29 亿元,同比增长26.22%;

从传统石化化工行业起家的中控技术,如今不断向冶金、医药食品、电力、新能源等新行业拓展,当前公司向整体智能制造解决方案供应商转型,通过产品线的扩张做大蛋糕,赋能下游工业智能化升级,并为中控技术提供了增量收入来源。2022年,公司持续加大研发投入,研发费用6.92亿元,同比增长39.38%;

以电子电子和工业控制系统为核心技术的麦格米特逐渐在各业务领域建立了覆盖全产业链的产品体系,包括工业自动化、新能源及轨道交通部件、电源产品、智能装备、智能家电电控产品、精密连接六大领域。其下游应用端涉及了智能家电、光伏、半导体、工业自动化、新能源汽车充电桩等多个高景气行业,多业务齐开花,公司业绩实现了稳步发展。2022年麦格米特研发费用6.32亿元,同比增长37.28%。

营收及归母净利润增速双双下滑的企业:

● 新时达业务主要分为机器人板块、电梯板块、工控板块及运控板块。受客观因素影响,工业自动化行业需求收缩、预期减弱,3C行业整体下滑,公司运动控制产品受到影响,收入大幅下滑导致公司利润下滑;公司产品电梯控制系统所属的房地产行业景气度欠佳,电梯业务收入下滑导致公司利润下滑。

● 大族激光经营业绩较上年同期有所下降,主要原因为公司及下游客户受国内多点散发或集中爆发疫情影响,物流不畅、部分生产经营活动受阻,下游客户投资趋于谨慎,公司订单有所下降;公司在光伏行业、动力电池行业、核心器件等研发投入增加,大族全球智能制造基地建成投入使用等因素,均使公司人员薪酬支出及固定资产折旧等成本有所增长。

● 2022年,受国内外宏观经济下行,全球消费疲软,昊志机电主要产品应用领域消费电子领域的终端客户需求不及预期,以及市场竞争加剧等因素的影响,导致公司主轴产品营业收入、毛利率下降;同时,公司运动控制产品原材料价格上涨,导致运动控制产品成本上升,产品毛利率下降;此外,公司基于谨慎性原则对各类资产计提了资产减值准备,导致资产减值损失大幅增加,受上述因素综合影响导致公司净利润同比下降。

● 2022年通用自动化景气下行,中大力德减速电机业务营收同比-30.27%。2022 年国内工业机器人产量同比下降,公司在行业景气下行期进行RV、谐波减速器的市场推广,平均单价降低。叠加主要出口海外、毛利率高的传动行星减速器份额占比下降,共同导致公司精密减速器板块营收同比-20.29%。

● 维宏股份2022年报显示,由于经济恢复缓慢,终端需求不够旺盛,致使终端生产厂商产能扩张意愿不够强烈,进而影响机床需求下降。根据中国机床工具工业协会重点联系企业数据显示,数控金属切削机床产量同比下降 22.7%。

● 正弦电气主要业务涉及的建筑机械和物流行业受周期政策调控以及国内外市场环境变化的影响,客户需求收缩,公司销量下降,导致整体营收端承压;另一方面,新能源行业爆发式增长,与公司所处的工业自动化行业的主要材料IC芯片、IGBT模块、电容等原材料需求重叠,使得该部分原材料价格上涨,产品成本上升,综合导致公司经营业绩下滑。

从上述几家企业年报营收及利润下滑说明中可以看出,

过去一年,宏观经济下行,制造业持续承压,加上疫情反复,对企业生产投资等活动开展产生不利影响,行业内需动力不足、原材料涨价、芯片缺货等因素叠加影响,2022年工业自动化市场整体增长乏力,对部分企业营收情况带来一定影响。同时外部环境的压力对企业自身的经营管理也提出更大的挑战,包括资金压力、管理的风险以及核心技术与研发人才的不足等。

国统局数据显示,2023年一季度工业实现平稳增长,一季度规模以上工业增加值同比增长3%。全国规模以上工业企业实现利润总额15167.4亿元,同比增速-21.4%,降幅较1-2月收窄3.7个百分点。一季度的三个月,制造业PMI指数均保持在荣枯线50以上,制造业保持持续扩张的态势。

国统局提示,今年以来随着疫情防控较快平稳转段,稳增长政策持续显效,市场需求回暖,产业链供应链加快恢复,工业生产出现了积极变化,企业预期总体向好。但也要看到,国际环境依然复杂严峻,外需增长存在不确定性,国内市场需求制约不足仍然存在,工业产品价格仍在下降,企业效益面临不少困难。

近日,2023年A股自动化上市企业一季度报陆续出炉。后疫情时代,内外部环境都发生了变化,过去两年受到疫情影响的行业,今年开局是否会迎来反转?让我们通过企业一季度报一窥究竟。

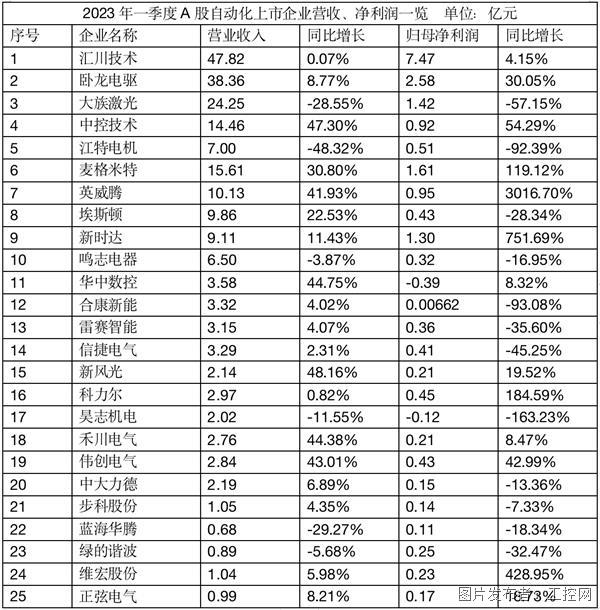

2023年一季度报中,有19家企业营收实现同比正增长,6家企业负增长;归母净利润方面,13家企业实现同比正增长,12家企业出现增速下滑;6家企业呈现增收不增利的局面。大部分在2022年报表现平稳的企业,2023年一季度成绩发挥依旧较为稳定。

当然也有个别超常发挥的,例如表现最为抢眼的英威腾,一季度归母净利润高达3016.70%,其中,工业自动化业务实现营业收入55866.28万元,同比增长29.00%;网络能源业务实现营业收入16932.67万元,同比增长20.79%;新能源汽车业务实现营业收入12362.89万元,同比增长29.88%;光伏储能业务实现营业收入11536.36万元,同比增长291.33%。

增长原因主要系公司抓住市场机遇,积极拓展营销渠道,持续优化内部管理,公司各板块收入均实现稳步增长;受规模效应、材料价格等积极影响,毛利率较上年同期也有所增长。

麦格米特围绕重点下游领域打通产业链布局,同时发力国内和海外市场。2023年一季度智能家电电控、电源产品、新能源及轨道交通部件、工业自动化、智能装备、精密连接六大业务板块均实现不同程度增长,盈利逐渐改善,一季报业绩表现超预期。

少数自动化企业的表现出现了两极反转的情况,2022年业绩下滑的企业,在2023年一季度实现逆风翻盘;2022年过得比较滋润的企业,在2023年一季度中表现却令人大跌眼镜。

例如,2022年业绩风光的江特电机2023年一季度营收和净利润均呈现负增长态势。锂矿采选及锂盐制造是江特电机的主要收入来源,2022年实现营收53.13亿,收入占比高达80%。2023年一季度,由于锂盐产品价格下跌,毛利下降导致营收和净利润大幅下滑,才造成了这“过山车”般的业绩。

维宏股份在2023年一季度业绩转暖,主要受益于激光加工领域整体良好表现,伺服得到大幅推广,重点标杆客户订单增长所致。

得益于物流行业客户需求量大幅增加以及原材料价格回落,正弦电气2023年一季度业绩实现快速增长。

尽管2023年原材料价格涨幅较2022年有所缓解,且在国内疫情政策放开之后,自动化核心产品的传统下游需求似乎并没有像想象中一样迅速反弹。新兴领域的锂电行业出现明显收缩,光伏行业前景仍较为光明。总体来看,2023年一季度自动化下游行业整体复苏迹象仍不够明显。

gongkong®市场研究认为,当前中国经济处于疫后修复和政策靠前发力的复苏上升期,内需存在缓慢回暖迹象,但外需仍在走弱。从拉动经济的三驾马车看,虽然消费在一季度整体表现有回暖趋势,但是长期消费潜力仍然存在一定压力。出口市场受到复杂国际形势影响,出口结构正在发生变化,生产端也处于弱复苏阶段,工业产能利用率较低,上半年企业仍处去库存阶段,扩产意愿较弱。

2023年自动化市场受下游行业需求低迷的影响,会进入低速运行期,其中OEM市场会进入缓慢修复周期,项目型市场的增速较2022年有所减缓。厂商业绩表现和下游需求可能存在一定“倒挂”现象。由于2023年不确定因素较多,6月份之后的市场走势仍有待观察。

自动化市场将何时到来迎来拐点?不同业内人士持不同看法。有人认为,自动化市场已经见底,未来将逐渐复苏;也有人则认为,自动化市场仍然面临困难,需要更长的时间才能恢复。

你的预判是什么?欢迎文末留言探讨~